Венчурные инвестиции

Куда вкладывать деньги в погоне за сверхдоходами? Нефть, автомобили, строительство? Ответ несколько обескураживает. Вкладывайтесь в неожиданные инновационные бизнес-идеи, технологии и продукты любой отрасли. Такие инвестиции называются венчурными. История мировой экономики показывает, что большинство участников списка Forbes стали таковыми в свое время только благодаря венчурным инвестициям. И это неслучайно. Только новые идеи обеспечат вам стратегическое конкурентное преимущество. Как и любой другой способ вложений, инвестиции в венчурные проекты имеют свои особенности, преимущества и недостатки. Инвестируйте с умом!

Что такое венчурные инвестиции?

Инвестиции в высокорисковые инновационные проекты, направленные на получение сверхдохода в долгосрочной перспективе.

В приведенном определении заложены все ключевые недостатки и преимущества венчурного инвестирования.

Инновационные проекты направлены на поиск и выведение на рынок нового товара (бизнес-идея, технология, продукт или услуга). Существует несколько вариантов инновационных стратегий, в частности:

- «Новый товар — новый рынок». Предполагает воспитание новых потребностей покупателей и формирование нового рынка. Пример: производство в 1976 году первого массового персонального компьютера «Apple» привело к созданию нового рынка. Лучший стартап в истории.

- «Новый товар — старый рынок». Предполагает масштабный захват имеющегося рынка с помощью нового продукта, призванного в большей степени удовлетворить потребности покупателей. Пример: создание новой поисковой системы Google в 1997 году перевернуло рынок и принесло инвесторам сверхдоходы. Примечательно, что через год после начала работы Ларри Пейдж и Сергей Брин сделали предложение Yahoo о продаже поисковика, но те отказались. И где сейчас Yahoo?

Высокие риски проекта связаны с инновационным характером разработок и заключаются в отсутствии любых гарантий возврата вложенных сумм. Инвестор заблаговременно должен быть готов потерять свои деньги.

Длительный срок

Долгосрочность проекта заключается в следующем:

- Длительный дискретный период инвестиций (3–5 лет). На пути к успеху проект проходит через несколько стадий, на каждой из которых требуются денежные вливания. Только стадия разработки может длиться несколько лет.

- Большой срок окупаемости. В некоторых случаях — больше 10 лет. Целевой срок выхода на безубыточность: 3 года после входа в проект или 1 год после запуска производства и вывода продукта на рынок.

Сверхдоходы

Цель, ради которой венчурный инвестор входит в проект. Рассмотренные выше особенности венчурного финансирования не позволяют вкладчику довольствоваться нормальной рыночной рентабельностью, иначе проект будет не эффективен. Целевая эффективная годовая ставка доходности — от 25–30 до 100% и более.

Такую доходность инвестор рассчитывает получить не за счет доли в текущей прибыли (например, в виде дивидендов), а только за счет роста стоимости капитала компании. Последняя определяется рыночной ценой капитала, которая выражается:

- ценой акций компании на фондовом рынке или;

- ценой, за которую сторонняя компания готова выкупить долю (если проект не вышел на IPO).

Совет! На предфинальной или финальной стадии проекта вы можете самостоятельно оценить стоимость капитала методом дисконтирования будущих денежных потоков от проекта. Такая стоимость называется стратегической. Для ее оценки вам понадобится точное понимание текущих доходов, которые генерирует проект, а также потенциальных будущих доходов (стратегический финансовый план на 5–10 лет).

Прочие особенности

- Существенная сумма вложений. Порог входа: от 10 тыс. долл. до нескольких миллионов. Средний чек венчурной сделки в России — около 1 млн долл.

- Объектами вложения могут являться:

малые и средние инновационные компании, имеющие высокий потенциал роста;

просто люди, продвигающие идею и уже имевшие успешный опыт в прошлом.

Низкая точность прогнозов.

Часто, сложная структура сделки и большое количество участников (частные и государственные инвесторы, посредники в виде венчурных фондов и управляющих компаний и т. д.). Важность юридических и организационных вопросов.

Если вы инвестируете только в один проект и имеете к нему стратегический интерес, то вы превращаетесь в венчурного капиталиста. В этом случае вам жизненно важно обеспечить максимально полный контроль и управление (например, стать генеральным директором или войти в совет директоров).

Если вы не имеете стратегического интереса, не ограничиваетесь одним проектом, а собираете их портфель, то вы становитесь венчурным бизнесменом. В этом случае для вас обязательна внутренняя готовность и нацеленность на своевременный выход.

Средний жизненный цикл инвестиций в венчурный бизнес обычно не превышает 5–10 лет. В течение этого времени венчурные организации должны добиться таких экономических результатов, которые позволили бы вкладчикам полностью вернуть средства и выйти из бизнеса с прибылью.

Стадии венчурного инвестирования

Предпосевная стадия

Поиск новых бизнес-идей, технологий, продуктов, проектов в стадии разработки или запуска, перспективных молодых компаний. Потребуется время и деньги. Критерий выбора: возможность получения сверхприбыли в долгосрочной перспективе. Направления анализа:

- Анализ возможности научно-технической реализации.

- Анализ маркетинговой целесообразности.

- Анализ экономической целесообразности.

- Анализ рисков.

- Анализ необходимых финансовых ресурсов.

- Анализ кадрового потенциала. Компетентность руководителей проекта (уверенность в успехе), наличие сплоченной команды, возможность привлечения в проект квалифицированных специалистов.

- Анализ законности и юридических параметров проекта (необходимые патенты, лицензии).

Посевная стадия (feed)

Риск инвестора: максимальный.

Завершение научно-исследовательских разработок и подготовка к запуску. На этом этапе важно:

- Создать прототип изделия.

- Обеспечить патентную защиту.

- Сформировать проектную команду.

- Продумать юридическую и организационную структуру проекта: состав инвесторов, участников и органов управления.

- Определиться со стратегией и формализовать стратегические бизнес-планы: маркетинговый, производственный, финансовый.

- Оценить достаточность финансирования (в случае необходимости используйте альтернативные источники венчурного финансирования).

- Разработать план-график запуска проекта.

Стартовая стадия (start-up)

Риск инвестора: максимальный.

Самый ресурсоемкий этап. Требуется «стартовый капитал» для организации производства в коммерческих масштабах и вывода продукта на рынок. Действия:

- Оформление проекта в юридических рамках: создание компании, заключение договоров с инвесторами, менеджерами, проектной командой.

- Обеспечение проекта основными средствами (строительство, приобретение помещений и оборудования).

- Первичные вливания оборотного капитала.

- Заключение договоров с поставщиками и покупателями. Первичная реклама.

- Формализация бизнес-процессов.

Посевная и стартовая стадии венчурного финансирования прозваны «долиной смерти» — на этих этапах гибнут 70–80% проектов.

Стадия раннего развития (early growth)

Риск инвестора: большой.

Проект запущен, компания имеет коммерческий продукт. Действия:

- Окончательная отладка бизнес-процессов и технологий.

- Инвестиции в оборотный капитал.

- Стартовое продвижение продукта на рынок. Активный маркетинг.

- Отработка и стабилизация каналов поставок и продаж.

К концу этапа компания должна достигнуть точки безубыточности.

Стадия расширения (expansion)

Риск инвестора: средний.

Компания жизнеспособна, но нуждается в средствах для получения стратегического преимущества путем резкого количественного или качественного роста. Действия:

- Инвестиции в оборотный капитал.

- Активный маркетинг, наращивание объемов продаж.

Цель этапа: захват доли рынка и стабилизация прибыли.

Предфинальная стадия (mezzanine)

Риск инвестора: минимальный.

Стадия, предшествующая продаже долей капитала и выходу из проекта. Венчурная компания перестает быть таковой. Статус меняется с высокорискового на стабильно функционирующий и растущий. Действия:

- Реорганизация и преобразование собственности (например, создание дочерней компании).

- Предпродажная подготовка.

Идеальная цель этапа: компания должна развиться до масштабов, позволяющих провести процедуру IPO, иметь возможность размещать на фондовых рынках акции и прочие ценные бумаги.

Выход (exit)

Осуществляется «управление выходом» (exit management) — венчурный инвестор выбирает стратегию выхода. Виды:

- IPO — первичное размещение акций на фондовом рынке;

- SPO — вторичное и последующие размещения акций (дополнительные эмиссии);

- продажа имеющегося пакета акций на бирже;

- продажа стратегическому инвестору (целевое поглощение);

- продажа финансовому инвестору (например, другому фонду);

- выкуп акций проектными менеджерами;

- полная или частичная продажа активов.

В России первые три способа практически не используются, что связано с непродуманной нормативно-законодательной базой и слабым развитием фондового рынка. Венчурная деятельность из-за этого сильно страдает.

Цель этапа: получение максимального дохода.

Как стать венчурным инвестором?

Не так сложно, как кажется на первый взгляд.

Изучите литературу о венчурном бизнесе.

Определитесь с направлением инвестиций, которое вам интересно и в котором вы разбираетесь (знания, практический опыт).

Оцените имеющийся капитал и возможности двухсторонней диверсификации:

- несколько инвесторов — в один проект;

- средства одного инвестора — в несколько проектов.

Выберите подходящие вам формы венчурного финансирования.

- Индивидуальное венчурное финансирование инвестиционных проектов с полным контролем подойдет венчурным капиталистам и бизнес-ангелам.

- Краудинвестинг. Коллективное инвестирование с минимальным контролем. Большой стартовый капитал не требуется. Хороший, но рисковый способ собрать портфель инвестиций.

- Синдицированное инвестирование с ограниченным контролем. Золотая середина.

Где искать проекты?

- Знакомые, публикации в СМИ, бизнес-форумы.

- Венчурные ярмарки.

- Биржи стартапов и краудфандинговые платформы. Подробно рассмотрены в статье «Инвестиции в стартапы».

- Ассоциации, синдикаты, клубы венчурных инвесторов и бизнес-ангелов.

- Плюсы: доступ к более качественным проектам (чем на биржах), поддержка профессиональных инвесторов.

- Минусы: дополнительные затраты (административные, юридические услуги, налоги).

- Венчурные фонды. Подробно рассмотрены в статье «Венчурные фонды». Обращаться к ним имеет смысл только при достаточном уровне накоплений (от 300 тыс. долл.).

Кто такие бизнес-ангелы

Бизнес-ангелы — это частные венчурные инвесторы, вкладывающие в проект личные средства и способные поддержать его развитие до финальной стадии или до момента входа других инвесторов. Термин сформировался в начале XX века в театральной среде Нью-Йорка. Предприниматели-одиночки вкладывались в новые театральные постановки и получали деньги только в случае успеха.

Чем они отличаются от прочих венчурных инвесторов? Плюсы и минусы:

- Ограниченные инвестиционные возможности. Именно поэтому ангелы в одиночку финансируют проекты только на начальных стадиях.

- Всегда инвестируют собственный капитал, а не управляют чужими деньгами.

- Принимают на себя весь риск (возможности диверсификации с другими инвесторами отсутствуют).

- Имеют в портфеле меньшее количество сделок и стратегически заинтересованы в успехе проекта.

- Проявляют большую гибкость в выборе проекта и используют упрощенную процедуру входа (отсутствие лишней бюрократии).

- Неформальный стиль управления. Сотрудничают напрямую с руководством компании без посредников (в отличие от корпоративных венчурных инвесторов или фондов).

- Принимают активное участие в управлении. Большую роль играет личный практический опыт и знания.

- Минус: могут по тем или иным причинам преждевременно «бросить» проект.

Стартапы бизнес-ангелов, достигших значительных успехов: Intel, Yahoo, Amazon, Google.

В России в 2009 году создана национальная ассоциация бизнес-ангелов (НАБА), по данным которой насчитывается около 3 000 ангелов. Правда, активны не более 10% из них. Причины: высокие риски, недостаток знаний в конкретных областях инвестирования.

Куда вкладывать деньги?

Инвестиции в новые отрасли или сектора бизнеса — изначально всегда венчурные, но со временем становятся классическими (бизнес-процессы отрабатываются, конкуренция растет, доходность падает).

В свое время венчурными считались инвестиции в новые способы добычи нефти, автомобили, даже оружие и игорный бизнес. В ранней России венчурными можно было считать инвестиции в ВПК.

Современный этап развития начался в Кремниевой Долине и проходит под эгидой информационных и компьютерных технологий, а также биотехнологий.

Венчурная индустрия становится привлекательной для инвестиций по трем причинам:

- В отрасли активно ведутся перспективные научные и технологические исследования. Пример: многополярные компьютерные разработки привели к инвестиционному буму в Кремниевой Долине. Следите за наукой.

- На конкретном географическом сегменте рынка наблюдается отставание от ведущих стран. Пример: слабое развитие мобильных технологий в России на заре тысячелетия повлекло за собой большие вложения в сегмент операторов сотовой связи. Изучайте опыт других стран.

- Инновационные разработки в одной отрасли могут быть применимы для других секторов. Пример: развитие компьютерных технологий привело к технологической революции в промышленном секторе. Процесс идет до сих пор.

Венчурное финансирование за рубежом по отраслям за последнее десятилетие выглядит приблизительно следующим образом:

- информационные технологии — 28%;

- здравоохранение — 25%;

- потребительские услуги — 18%;

- деловые и финансовые услуги — 15%;

- энергетика — 8%;

- промышленные и потребительские товары — 6%.

Низкая доля инвестиций в промышленность и энергетику обусловлена консервативным и инертным характером отраслей, а также потенциально большими размерами требуемых инвестиций.

Самые успешные венчурные инвестиции в стартапы в мире: Standard Oil (Рокфеллер), Apple, Microsoft, Google, General Electric, Twitter, YouTube, Amazon, Face Book.

Теперь обратим свой взор на венчурное инвестирование в России.

С 2007 по 2013 год сегмент бурно развивался (в 5 раз). После этого наступила стагнация, продолжающаяся по сей день. Наметились следующие тенденции:

- снижение среднего размера чека (обусловлено повышением осторожности инвесторов касательно венчурных активов);

- стагнация на внутреннем рынке: по оценкам firrma.ru число российских сделок снизилось на 20%;

- инертность и переориентация крупных фондов на западный рынок (более высокое качество проектов, отсутствие валютного риска);

- приоритетный интерес к проектам на поздних стадиях (отказ инвестировать в проекты на посевной и стартовой стадиях);

- рост числа выходов;

- снижение инвестиционной активности государства;

- подъем сообщества бизнес-ангелов.

Венчурное финансирование в России по отраслям в 2016 году:

- доля инвестиций в информационные технологии (программное обеспечение, интернет, мобильная связь и телекоммуникации) по разным оценкам составила от 80 до 90%;

- инвестиции в медицину не превысили 5–10%;

- оставшаяся часть пришлась на потребительский рынок, промышленные технологии и энергетику.

Существенных изменений в ближайшие годы не ожидается. В рамках сектора информационных технологий можно отметить падение интереса к сегменту e-commerce (сокращение потребительских возможностей и курсовые колебания) вкупе с ростом активности в сегменте онлайн-сервисов. Причины: потребность в оборотных средствах — ниже; срок окупаемости и маржа — выше.

Яркий пример успешного стартапа в России — выкуп 48% акций «ВКонтакте» компанией Mail.ru за рекордную для Рунета сумму в $ 1,47 млрд. В 2016 году в России не было совершено ни одной крупной сделки объемом более 100 млн долл. Среди существенных выходов можно обратить внимание на следующие венчурные сделки:

- 39 млн долл. Объект выхода: «НикоМаг» (производитель инновационной наноструктурированной химической продукции). Покупатель: «Никохим». Продавец: «Роснано».

- 30 млн долл. Объект выхода: Pixonic (разработчик мобильных игр). Покупатель: Mail.ru Group. Продавец: AddVenture, Kite Ventures, сооснователь QIWI Андрей Романенко.

- Сумма сделки не разглашается (несколько десятков млн долл.). Объект выхода: Gett (сервис по заказу такси). Покупатель: Volkswagen. Продавец: Inventure Partners (частичный выход).

- Объект выхода: Delivery Club (сервис доставки еды). Покупатель: Mail.ru Group. Продавец:

Заключение

Венчурные инвестиции в России образца 2017 года. Нужны ли они стране? Нужны.

Венчурное финансирование инновационной деятельности — двигатель качественного интенсивного развития. Только успешные инновационные проекты способны снять со страны ярлык сырьевого придатка. Например, Сингапур таким способом вывел свой показатель ВВП на уровень ведущих стран планеты.

Нужны ли они инвестору? Нужны.

Только венчурное финансирование инновационных проектов способно обеспечить доходность, многократно превышающую рынок. И, если хотя бы один из десяти проектов в вашем портфеле «выстрелит», вы будете на коне. Венчурные инвестиции в стартапы — это стратегический взгляд в ваше будущее. А жить только сегодняшним днем — путь к краху.

К сожалению, все это красиво только на словах. Неразвитый венчурный рынок и непродуманная нормативно-правовая организация венчурного финансирования ставят слишком много препятствий. Поэтому, бросаясь с головой в этот омут, соблюдайте правила:

- Никогда не инвестируйте наобум. Время коммерческого краудфандинга в стране еще не пришло.

- В процессе поиска объектов используйте максимально широкий диапазон источников информации.

- Соберите собственную команду толковых бизнес-аналитиков. Они окупятся, поверьте.

- На посевной стадии обязательно оцените потенциальные юридические и налоговые последствия.

- И, наконец, тщательно прорабатывайте любую бизнес-идею в цифрах.

Полезное видео

Венчурные инвестиции в России.

Черное и белое — куда уходят российские венчурные инвестиции.

Венчурные инвестиции — что это такое

Рассмотрение понятия «венчурные инвестиции это» целесообразно начать с проведения сравнительного анализа с общим понятием инвестиций. Главное отличие заключается в объекте финансирования, а именно, венчурные инвестиции предусматривают размещение капитала прежде всего в новые инновационные проекты. Цель же размещения венчурного капитала остается неизменной – получение прибыли.

Основные моменты, характеризующие рассматриваемый вид инвестирования:

- по сроку являются долгосрочными (ожидание результата от 3 до 7 лет);

- являются рискованными (высокая степень риска);

- уровень ожидаемого дохода – выше среднего;

- на уровне с высоким риском, уровень ожидаемой прибыли – высокий.

Несмотря на высокий уровень риска, который может «отпугивать» инвесторов, данный вид инвестиций обладаем рядом преимуществ.

Ниже представлены основные из них:

- финансирование не требует предоставления обеспечения;

- в большинстве случаев не предусматривается выплата дивидендов;

- финансирование может быть предоставлено в короткие сроки;

- обладают привлекательным для инвесторов условием – потенциально высокий уровень прибыли от проекта.

Организация венчурных схем

Венчурное финансирование инвестиционных проектов имеет свою организационную схему. В мировой практике можно встретить два основных варианта схемы.

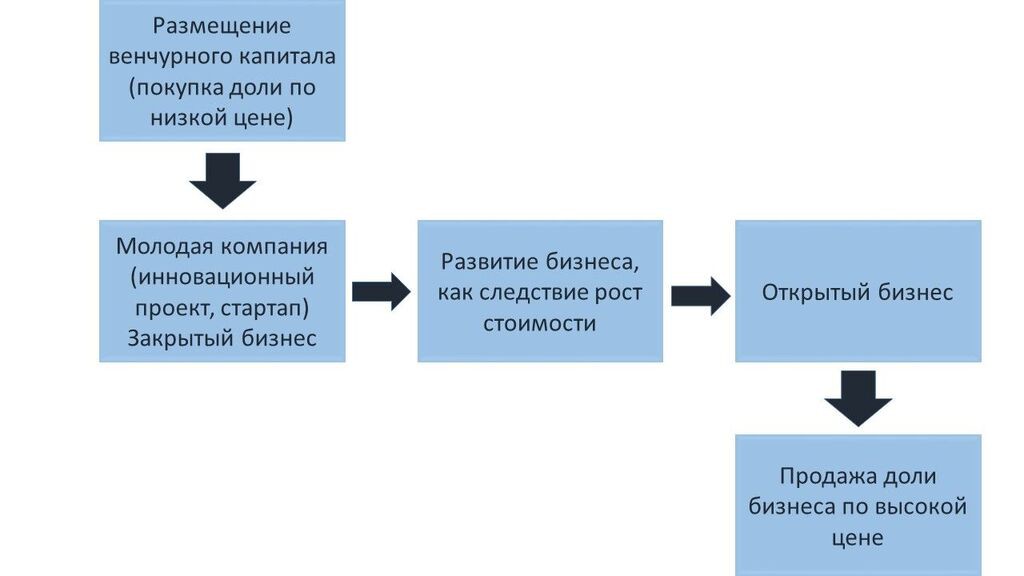

Первый вариант

Такая схема применяется в странах с развитым фондовым рынком и считается традиционной. Схема подразумевает вложение инвестором капитала в молодую компанию на этапе, пока цена бизнеса мала, развитие бизнеса и продажа в дальнейшем по более высокой цене.

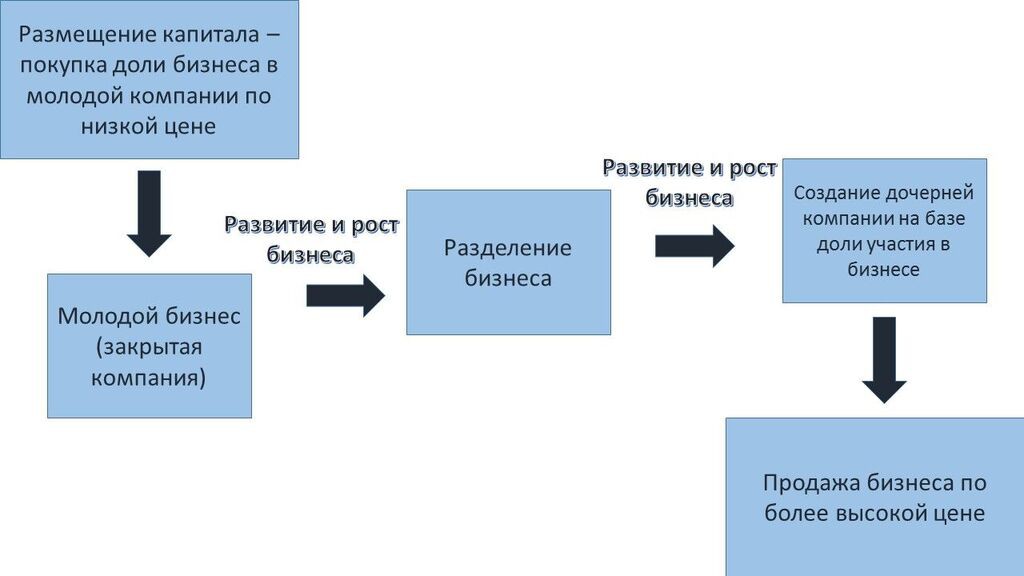

Второй вариант

Наряду с ней существует альтернативная версия (второй вариант). Основное отличие от традиционной схемы заключается в том, что инвестор осуществляет «выход» из проекта не путем продажи акций, а путем продажи части бизнеса (проекта), который был успешно развит в ходе реализации инвестиционного проекта.

Разделение бизнеса происходит пропорционально доле венчурного капитала, вложенного инвестором на первоначальном этапе финансирования. Такая венчурная схема инвестиций наглядно представлена ниже.

Источники венчурного финансирования

Венчурное инвестирование, как и любой другой вид финансирования проектов, имеет свои источники. Если рассматривать классификацию, то их разделяют на источники формального и неформального сектора.

Первый вид

Более детально, формальные источники:

- личные или семейные накопления инвестора (предпринимателя);

- гранты;

- инвестиции фондов поддержки науки, развития технологий;

- средства меценатов в виде пожертвований;

- средства, взятые в долг у частных лиц;

- средства НИИ (пример, инвестиция в виде предоставления лабораторий, консультаций ученых и т.п.);

- средства бизнес ангелов.

Как видно из приведенного списка, формальные источники венчурных инвестиций – это в основном частные или личные средства.

Второй вид

Источники представляющие формальный сектор, в отличии от рассмотренного выше списка, это в основном инвестиции от специализированных фирм и фондов.

Источниками финансирования могут быть средства таких инвесторов, как:

- фирмы и фонды венчурного капитала;

- инвестиционные компании;

- промышленно-финансовые группы;

- коммерческие и государственные банки;

- транснациональные венчурные фонды;

- институциональные инвесторы (например, пенсионный фонд, страховая компания).

Венчурные источники в зависимости от этапа

Источники финансирования могут меняться в зависимости от этапа, на котором происходят венчурные инвестиции в стартапы. Если условно процесс финансирования разделить на три основных этапа, можно подчеркнуть особенности каждого из них в разрезе инвестора и источника финансирования.

Для первого этапа характерны следующие действия: идет подготовка бизнес — плана и создается проект выпускаемой продукции или услуги, которые будет производить или выпускать молодая компания. Проектирование и создание бизнес модели не требует весомых инвестиций, именно поэтому источники финансирования — обычно это средства частных лиц, бизнес ангелов.

Второй этап требует дополнительных инвестиций, так как подразумевает создание оборотного капитала молодой фирмы. На данном этапе в случае нехватки венчурного капитала частных инвесторов могут привлекаться инвестиции более крупных фирм (венчурных фондов и инвестиционных компаний).

Для третьего этапа характерен выход бизнеса на самоокупаемость и рост оборотов. И здесь уже молодой бизнес переходит в статус стабильного, что привлекает новые источники финансирования в виде крупных компаний-инвесторов.

Видео в этой статье поможет Вам разобраться.

Современные тенденции в венчурном инвестировании

Этапы венчурного финансирования инвестиционных проектов были рассмотрены выше, но следует уделить особое внимание первому этапу. Ключевым моментом на первом этапе является вопрос поиска инвесторов.

Поиск венчурных инвестиций осложняется тем фактом, что риски довольно велики и зачастую проекты предполагают получение прибыли в долгосрочной перспективе. Для решения данной проблемы поиска инвестора может быть создана ассоциация венчурных инвестиций.

Так, например, в России существует и работает РАВИ (Российская ассоциация венчурного инвестирования), которая представляет собой объединение венчурных фондов. Деятельность ассоциации ориентирована на развитие и привлечение венчурного капитала на российский рынок, создание благоприятных условий для развития инновационного бизнеса. Также среди основных задач можно выделить подготовку и обучение управленцев в сфере венчурного инвестирования.

Наряду с такого рода ассоциациями также работают фонды, в основу которых положено частно-государственное партнерство. Примером такой компании в России является ОАО «РВК», которая была создана государством в 2006 г.

Главная цель данной компании – это стимулирование развития венчурного инвестирования в стране. Фактически, компания выступает в роли государственного института венчурных фондов. РВК совместно с частными инвесторами вкладывает средства в высокотехнологический сектор и приоритетные направления.

Отвечая на вопрос: «Какие существуют современные венчурные инвестиции?», можно воспользоваться перечнем приоритетных направлений РВК до конца 2016 г:

- инвестиции в индустриальный сектор (энергетика, медицина, биотехнологии, интеллектуальные системы);

- инвестирование развития технологических компаний (главный акцент на посевную).

По данным той же компании РВК, ранее, до 2012 г., вектор венчурных инвестиций был направлен на развитие нижеуказанных секторов: ИТ-индустрия, биотехнологии, промышленность, новые материалы, энергетика. Ниже на фото представлена диаграмма, отражающая долю каждого на венчурном рынке.

Венчурные инвестиции — что это такое и как на них заработать + обзор ТОП-7 надежных венчурных фондов в России

Здравствуйте, уважаемые читатели! Сегодня с вами Анна Медведева. Мы поговорим о венчурном инвестировании — явлении, в России довольно молодом, но активно развивающемся. И здесь я хочу поделиться с вами опытом, как зарабатывать на венчурных инвестициях.

Данная информация будет полезна тем, кто хочет вложить средства в инновационный проект, но не знает, с чего начать. А также тем, у кого уже есть идея, но нет денег на ее осуществление.

Разобравшись в принципе работы венчурного инвестирования, вы увидите новые возможности и положите начало своему делу.

1. Что такое венчурные инвестиции

Слово «венчурный» пришло в русский язык из английского и в буквальном переводе означает «рискованное предприятие». Таким образом, венчурные инвестиции — это очень рискованные вложения.

Почему в случае с венчурными инвестициями степень риска не просто высока, а очень высока? Потому что речь идет о вложении средств в инновационный бизнес, абсолютно новые технологии, аналогов которых еще не было.

Вложения в железные дороги, авто, мобильную связь, компьютерную технику изначально были венчурными (хотя само определение появилось гораздо позже). Сейчас финансирование этих отраслей относится к самому обычному классическому бизнесу.

На начальной или ранней стадии инвесторы вкладывают средства в проект, а когда компания выходит на стабильно высокий уровень, пакет акций или доля продаются по очень выгодной цене.

Насколько велик риск, настолько он будет оправдан в случае успеха. Статистика говорит о том, что несмотря на всю рискованность, венчурные инвестиции – самые прибыльные и стабильные для многих инвесторов.

Венчурными инвесторами могут быть как отдельные лица (чаще всего — юридические), так и целые фонды.

Венчурный фонд – это фонд инвестиций, который ориентирован на работу с инновационными проектами (стартапами).

Поскольку вкладывать капитал в одно предприятие очень рискованно, фонды распределяют его на десятки проектов. На девяти стартапах можно прогореть, а десятый окупит все вложения и принесет колоссальную прибыль. На нашем сайте есть отдельная статья по венчурным фондам.

Венчурный капитал – это капитал инвесторов, предназначенный для финансирования стартапов.

Венчурный инвестор получает часть дохода от бизнеса и иногда участвует в управлении проектом (тоже не безвозмездно).

Подробнее о выгодном инвестировании в России — в специальной публикации. О других, менее рискованных видах инвестирования читайте в статье нашего сайта «Инвестирование для начинающих».

2. Как заработать на венчурных инвестициях — 6 простых шагов

Успех дела во многом зависит от системности действий. Составьте план и в точности выполняйте все его пункты.

Шаг 1. Собираем необходимую сумму

Без этого условия не будет никакого начала. Видимо, вы приступили к делу, уже имея определенный капитал.

Шаг 2. Определяем направление для инвестирования

Постарайтесь сделать это, ориентируясь на ситуацию на фондовом рынке. Хорошо подыскать еще не занятую нишу в сфере экономики. А можно взять абсолютно инновационное направление, которое совершенно не известно и на рынке будет первым.

Шаг 3. Находим перспективный бизнес и определяем стратегию его развития

Когда вы подобрали проект, с которого в будущем планируете получить солидную прибыль, займитесь анализом деятельности предприятия и основательно разработайте стратегию его развития. Это как раз тот случай, когда нужно сначала хорошо подумать, а потом действовать.

Обратите внимание на все нюансы. Возможно, понадобится переоформить фирму в акционерное общество.

Шаг 4. Подписываем контракт

Это юридическая сторона дела. Если вы несведущи в юридических тонкостях, найдите грамотного юриста. Изначально правильное оформление избавит вас от исправления ошибок и станет залогом успешного начала.

Шаг 5. Контролируем деятельность компании

Многие венчурные инвесторы вкладывают в развитие проекта свои знания, помогают полезными советами и связями и принимают участие в планировании. А также осуществляют контроль деятельности предприятия.

Шаг 6. Продаем акции на открытом рынке

Через определенное время проект достигнет стабильного финансового положения, а прибыль по инвестициям – предполагаемого уровня. Тогда вы можете продать акции другим вкладчикам, которые предпочитают работать с минимальными рисками.

3. Где инвестору искать проекты для венчурных инвестиций — 3 полезных совета для новичков

Конечно, миллионеру проще найти объект для инвестирования, но миллионерами являются далеко не все. Однако чтобы найти подходящий для ваших возможностей проект, существуют некоторые способы.

Совет 1. Обратитесь к своим знакомым

У многих начинающих стартаперов нет первоначального капитала. Но главная трудность не в этом, а в том, что они не имеют круга общения, где есть выход на инвесторов.

В таком случае начинающий бизнесмен начинает привлекать родственников, друзей, знакомых и т. д. То есть, нужно просто побольше общаться с людьми и делиться информацией.

Наверняка через каких-то друзей или знакомых вам встретится человек, у которого есть готовая бизнес-идея, но нет денег для её реализации.

Совет 2. Ищите проекты на биржах

Интернет в помощь! Инвестиционные площадки – не редкость, и в любой поисковой системе можно найти множество вариантов.

Например, портал «Биржа инвестиционных проектов» (inproex.ru) предлагает помощь в поиске как инвесторов, так и стартапов. В их компетенции даже разработка бизнес-планов, обмен инвестиционных проектов и другие виды сотрудничества.

Еще одна известная инвестиционная платформа – startup.ua – предоставляет обширную базу проектов и формирует инвестиционный портфель. Профессиональное консультирование по любым вопросам, обмен опытом и знаниями также в перечне их услуг.

Совет 3. Посещайте платформы коллективных инвестиций

Другая категория бирж инвестиционных проектов – это платформы коллективных инвестиций.

Преимущество онлайн-бирж долевого участия в том, что акции проекта покупаются тут же на площадке. Таким образом, площадка выступает гарантом и регулирует отношения между инвестором и стартапом.

Какие-то из таких площадок производят экспертизу проектов, другие не считают нужным это делать. Но в любом случае, на биржах долевых инвестиций могут найти стартапы как новички, так и опытные инвесторы.

Подробнее об инвестициях в бизнес — в отдельном материале сайта.

4. Обзор ТОП-7 венчурных фондов в России

Мы обратили внимание на лучшие фонды, работающие на территории России. Все они существуют более 2 лет и сделали как минимум 3 вложения в разные отрасли российского бизнеса.

1) Softline Venture Partners

Корпоративный фонд группы компаний Softline работает с 2008 года и имеет капитал $20 млн. Он ориентирован на сферу информационных технологий и специализируется на стартапах ранней и посевной стадий, выводя их на уровень стабильного роста.

Корпоративный фонд группы компаний Softline работает с 2008 года и имеет капитал $20 млн. Он ориентирован на сферу информационных технологий и специализируется на стартапах ранней и посевной стадий, выводя их на уровень стабильного роста.

В числе его 13 проектов — интернет-магазин Daripodarki.ru, который за 6 лет вышел на высокий уровень и был продан французской компании Edenred.

В 2015 году фонд совершил свою крупнейшую сделку, инвестировав 7 млн. рублей в офлайн-сеть Business Family.

Фонд существует с 2006 года и делает ставки на бизнес, разрабатывающий и продающий программное обеспечение. Причем может инвестировать в стартап и на посевной стадии, и в стадии роста.

Фонд существует с 2006 года и делает ставки на бизнес, разрабатывающий и продающий программное обеспечение. Причем может инвестировать в стартап и на посевной стадии, и в стадии роста.

Крупнейшие проекты фонда — Acronis, KupiVIP и Oktogo.ru.

Создатели фонда Андрей Баронов и Ратмир Тимашев знамениты тем, что в 2004 году продали калифорнийской Quest Software за $115 млн. ими же основанную компанию Aelita Software.

Примечательно и то, что на посевной стадии фонд может вложить до $2-3 млн. Он также оказывает предпринимателям мощную поддержку, имея большой управленческий опыт.

3) Russian Ventures

Основатель фонда Евгений Гордеев строит работу на двух принципах — гибкости и скорости. Придя в IT-индустрию еще в 1997 году, он адаптирует концепции западных проектов к условиям развития в России. А на принятие решения ему достаточно получаса.

Основатель фонда Евгений Гордеев строит работу на двух принципах — гибкости и скорости. Придя в IT-индустрию еще в 1997 году, он адаптирует концепции западных проектов к условиям развития в России. А на принятие решения ему достаточно получаса.

Работая с 2008 года, фонд имеет объем в $2,5 млн. В данный момент самый его известный стартап — Pluso.ru. Из завершенных проектов — рекламная сеть Okeo и сообщество Ogorod.

4) Addventure II

Считается первым в России фондом ранних стадий. Сами себя они называют фондом бизнес-ангелов.

Считается первым в России фондом ранних стадий. Сами себя они называют фондом бизнес-ангелов.

Главное преимущество фонда — это то, что кроме инвестиций, он предоставляет своим партнерам контакты и связи. Так сказать, работает с «умными деньгами».

Самый громкий проект — DARBERY (сайт коллективных покупок). Другие стартапы также связаны с интернет-продажами и разработкой различных приложений для мобильной связи и интернета.

5) Prostor Capital

Этот фонд, существующий с 2011 года, может считаться одним из самых передовых:

Этот фонд, существующий с 2011 года, может считаться одним из самых передовых:

во-первых, его специалисты обладают очень тонким чутьем — они способны увидеть потенциал компании в самом начале ее деятельности; во-вторых, свое внимание они останавливают на самых ярких проектах; в-третьих, фонд оказывает хорошую поддержку и создает лучшие условия для сотрудничества.

Словом, фонд ставит высокую планку прежде всего для себя. Профинансированные им проекты — Дневник.ру, Vita Portal, Car-fin.ru и другие.

6) Runa Capital

Основатель фонда Сергей Белоусов ориентирует работу на выведение российских технологических компаний на большой рынок. Кроме того, фонд щедро предоставляет ценнейший ресурс — знания.

Основатель фонда Сергей Белоусов ориентирует работу на выведение российских технологических компаний на большой рынок. Кроме того, фонд щедро предоставляет ценнейший ресурс — знания.

Проекты, в которые вкладывается Runa Capital, довольно успешны. Во многом это обеспечивается тем, что команда умеет найти общий язык с партнером и сохранить нужную дистанцию.

Как видите, большое внимание Сергей уделяет человеческому фактору. Ведь в бизнесе тоже люди, а не роботы.

7) PBK (Фонд посевных инвестиций)

Государственный фонд венчурных фондов с 2009 года активно развивает в России индустрию венчурного инвестирования.

Государственный фонд венчурных фондов с 2009 года активно развивает в России индустрию венчурного инвестирования.

Сотрудничество с этим фондом будет интересно предпринимателям, взявшим за основу бизнеса новейшие научно-технические открытия. А также тем, кто не любит, когда инвестор слишком активно стремится принимать участие в процессе управления.

Но большим неудобством в данном сотрудничестве будет огромное количество документации. Нужно иметь в виду и то, что инвестирует фонд только с венчурным партнером.

Наиболее известные проекты — Wobot, «Керамические трансформаторы», «Мембранные технологии».

О том, как найти инвестора, читайте специальную публикацию.

Об особенностях венчурного инвестирования в России предлагаем посмотреть видеоролик.

5. Кто такие бизнес-ангелы и чем они отличаются от венчурных инвесторов?

Лиричное название, немного необычное для бизнес-терминологии, появилось в 20-х гг. XX века. Так в то время прозвали состоятельных меценатов в Европе. Они вкладывали средства в театральные постановки. Прибыль же получали только в случае успеха спектакля.

В настоящее время этот элемент остался, хоть и претерпел некоторые изменения. Бизнес-ангелы вкладываются в такие проекты, сфера которых им не просто интересна, но и где они могут применить свои собственные навыки.

Зачастую бизнес-ангелами становятся не только ради получения прибыли, а для передачи опыта или реализации своих знаний на практике. Так сказать, для морального удовлетворения.

Таблица ниже поможет понять, в чем разница между бизнес-ангелами и венчурными инвесторами:

Источники: http://investim.guru/vlozhit-dengi/venchurnye-investicii, http://tv-bis.ru/venchurnyie-investitsii/37-venchurnyie-investitsii-eto.html, http://hiterbober.ru/investment-tools/chto-takoe-venchurnye-investicii.html