Прямые инвестиции

Инвестировать — значит вкладывать денежные средства в недвижимость, ценные бумаги, проекты, в общем, во все, что может приносить прибыль.

Однако, иногда инвесторы предпочитают принимать непосредственное участие в развитии того или иного проекта или компании, и на этот случай стоит обратить внимание на прямые инвестиции.

Чаще всего под прямыми инвестициями принято понимать покупку доли в уставном капитале общества или контрольного пакета акций, с приобретением которых инвестор становится учредителем или представителем совета директоров компании.

Иными словами, физическое, юридическое лицо или иная зарегистрированная в установленном порядке российская или зарубежная организация, имеющие достаточный капитал для вложения, приобретает право принимать решения по ключевым вопросам управления, организации, финансирования и иным сферам деятельности предприятия.

Описание прямых инвестиций простыми словами

Примером более крупных прямых инвестиций может служить покупка зарубежными компаниями, таких как Mercedes или Ford, долей в других автопромышленных организациях, а затем переоборудовавших новые заводы под своим брендом. Начав производство на новых территориях, компании увеличили производительность, а соответственно и прибыльность вложенных средств.

Риски и доходность

Прямые инвестиции являются довольно рискованным вложением, ведь если компания только начинает свое становление, прибыль никто не обещает, и скорость ее получения и величина полностью зависит от менеджмента компании.

Кроме того, инвестирование предполагает получение дохода не только в виде прибыли от деятельности, но и в случае продажи доли компании.

Но не всегда прямые инвестиции оказываются ликвидными. До тех пор, пока проект не выйдет на постоянную высокую доходность, инвестор, скорее всего, не сможет быстро продать свою долю и получить желаемую сумму.

Кроме того, иногда прямые инвестиции носят разрешительный характер. То есть при вложении средств в тот или иной проект необходимо получить согласие или разрешение других владельцев бизнеса или государства.

Так, при купле-продаже доли в уставном капитале общества требуется согласие всех учредителей, так как они имеют преимущественное право на приобретение этого актива.

Прямые и портфельные инвестиции

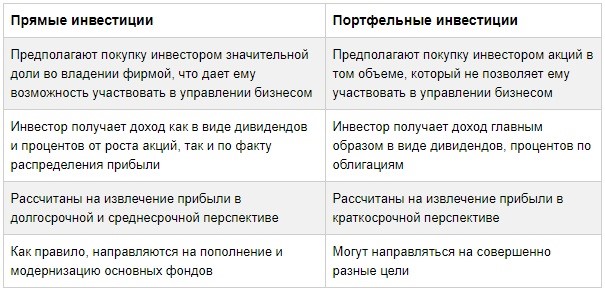

Как уже выяснилось, существуют разные виды инвестиций, общей целью для которых является получение прибыли от вложений. Однако различие существует в задачах, которые исполняет инвестор.

- Если вклад денежных средств подразумевает выкуп доли предприятия и участие в его деятельности, то это прямые инвестиции. Инвестиции могут считаться прямыми только в том случае, если инвестор принимает участие в управлении, в остальных случаях такие инвестиции считаются портфельными, даже если доля уставного капитала составляет более 10 %.

- Портфельные инвестиции подразумевают вложение денежных средств в основном в ценные бумаги или банковские вклады, но при этом инвестор не вправе осуществлять какое-либо управление компанией. Владелец ценных бумаг просто получает так называемый «пассивный» доход, установленный в виде определенного процента – дивиденда. В то время как при прямых инвестициях лицо вправе участвовать и в распределении прибыли от деятельности компании.

Виды прямых инвестиций

В зависимости от некоторых факторов выделяют несколько видов прямых инвестиций:

По условиям возникновения

- исходящие инвестиции – инвестор вкладывает денежные средства в зарубежные компании,

- входящие инвестиции – инвесторы из зарубежных стран вкладывают средства в национальные предприятия.

Основными экспортерами инвестиций в мире являются США, Япония и страны Западной Европы – Англия, Франция, Германия.

Чем выше уровень входящих инвестиций в страну, тем быстрее развивается экономика страны-импортера инвестиций. Так, Россия в настоящий момент является одним из лидеров по инвестициям из-за рубежа, несмотря на определенные финансовые и экономические запреты в стране.

По сроку действия инвестиций

- краткосрочные – от нескольких месяцев до одного года,

- среднесрочные – от 1 года до 3-5 лет,

- долгосрочные – от 5 и более лет.

Прямые инвестиции – это довольно рискованные вложения, поэтому краткосрочные проекты требуют более точного расчета уровня доходности. Кроме того, вследствие низкой ликвидности прямых инвестиций, чаще всего инвесторы осуществляют вложения на среднесрочный и долгосрочный периоды.

Как стать инвестором

Стать инвестором может абсолютно любой человек или группа лиц, индивидуальный предприниматель, юридическое лицо, а также специализированные предприятия и организации, такие как инвестиционные фонды или «бизнес-ангелы».

Как известно, прямые инвестиции – это более рискованные вложения, но и более доходные. Поэтому инвестору необходимы специальные знания и навыки в управлении предприятием в той или иной сфере. И именно поэтому такие инвестиции выгодны только специалистам.

Однако, имея определенный капитал, инвестор может воспользоваться услугами инвестиционных фондов или фондов прямых инвестиций (ФПИ).

ФПИ накапливают капитал от многих частных и государственных инвесторов и самостоятельно вкладывают его в развивающиеся и потенциально прибыльные компании, участвует в управлении и финансировании организации и распределяет прибыль между инвесторами.

Бизнес-ангелы

Бизнес-ангелами являются частные лица или небольшие организации, являющиеся профессионалами в сфере предпринимательства и развития бизнеса. Как правило, они имеют крупные финансовые накопления, которые могут удачно инвестировать в проект и получить немалую прибыль.

Таким специалистам поступает множество инвестиционных предложений, из которых они выбирают наиболее выгодные и развивают их, начиная практически с нуля.

Иностранные прямые инвестиции

Инвестирование иностранного капитала сводится к разработке совместных проектов, созданию филиалов, представительств, производственных компаний. Такой вид сотрудничества очень выгоден как самим компаниям, так и странам, в которых они осуществляют свою деятельность. Особенно важно развитие инвестирования в развивающиеся экономики стран.

Как следствие, иностранные инвесторы получают дополнительную прибыль и новых клиентов, а страны, которые получают дополнительный капитал, могут развивать производство, повышать уровень качества продаваемых товаров или оказываемых услуг, а также увеличивать налоговые поступления в бюджет своей страны.

Как эффективно вложиться в прямые инвестиции

Инвестор не может просто так вложить средства в любой понравившийся ему проект. Предварительно он должен просчитать и оценить все условия, способствующие увеличению дохода или же, наоборот, возникновению рисков потерь. Такая методика носит название оценка эффективности прямых инвестиций, и от того насколько грамотно инвестор проведет оценку, настолько высок и стабилен будет его доход от деятельности или продажи предприятия.

Схема оценки проекта

Существует общая схема, согласно которой проводится оценка инвестиционного проекта:

1. Инвестор ищет проект для будущих инвестиций

При поиске необходимо учитывать следующие обязательные факторы:

- объем инвестиций,

- окупаемость вложений,

- минимально приемлемый показатель прибыльности проекта,

- сфера деятельности инвестора.

Подобрав предприятие, соответствующее всем вышеперечисленным критериям, инвестор переходит к оценке финансовых показателей проекта.

2. Анализ и оценка бизнес-плана

Предприятие, желая привлечь прямых инвесторов в свою деятельность, также необходимо тщательно подготовиться – создать качественный бизнес-план с реальными расчетами доходности и оценкой рисков, наглядно оформить идею бизнеса таким образом, чтобы инвестор смог заинтересоваться вложением средств именно в этот проект.

В зарубежных странах принято издавать инвестиционный меморандум – документ, раскрывающий основные идеи и ключевые моменты проекта, который составляется только для оказания положительного влияния на инвестора.

3. Проверка деятельности компании

На данном этапе идет сопоставление результатов фактической деятельности компании с представленными расчетами. Проводится финансовый и юридический аудит, проверка состояния основных фондов и активов, оценка долговой зависимости предприятия. Для крупных компаний такая проверка может длиться до 1 года.

4. Подготовка пакета документов для вложения прямых инвестиций

После оценки всех показателей инвестор принимает решение. При положительном исходе чаще всего он становится владельцем или совладельцем бизнеса, приобретает контрольный пакет акций или долю в уставном капитале. После этого возможен процесс реорганизации компании. Помимо условий входа в компанию, инвестор заранее оговаривает условия продажи доли и выхода из бизнеса.

В заключении хотелось бы отметить, что экономика многих стран, в том числе и развитых, страдает от последствий финансового кризиса.

Прямые инвестиции – это один из способов оздоровления национальной экономики и постепенного выхода из финансовой нестабильности. Инвестирование предполагает создание новых производств, что влечет за собой увеличение рабочих мест и поступлений в бюджет страны.

Виды инвестиций и их классификация

Приняв решение заняться таким видом финансовой деятельности как инвестирование, будущий инвестор должен разобраться в таких вопросах как основные виды инвестиций и их классификация.

Для начала, разберемся, что такое инвестиции.

Инвестиции – это те или иные виды интеллектуальных или имущественных ценностей, которые вкладываются в определенные коммерческие процессы или финансовые инструменты с целью получения прибыли.

Некоторые из инвестиций можно отнести одновременно и к спекуляциям, и к инвестициям. Такая тенденция имеет место потому, что граница между этими двумя понятиями в какой-то степени не до конца определена. В качестве критерия выступает срок инвестирования – если он не более года, то это относят к спекуляциям, более года – к инвестициям. Хотя, инвестирование в биржевую торговлю никто не называет спекуляцией, и именно – инвестициями на бирже, хотя большинство из инвесторов внимательно следят за экономической ситуацией и за тем, как обстоят дела на бирже, и делают ставки на доходность, а не на длительность инвестирования. Иногда разграничение происходит по целевому назначению. К примеру, если речь идет о вложениях в покупку оборудования, материалов, технологий, ввод инноваций, то их называют инвестициями. Если же денежные средства направлены на приобретение акций, паев, коммерческих объектов, юридических прав, торговых знаков или любых других ценных бумаг, то такие вложения денег называют спекуляцией.

В любом случае, инвестирование – это один из самых прибыльных и удобных способов приумножить собственный капитал и сделать из небольшой суммы сумму довольно крупную. На сегодняшний день можно перечислить много видов инвестиций, и у каждого, кто решил посвятить себя инвестированию, есть возможность выбрать именно те виды инвестиций, которые лучше всего ему подходят.

Для классификации инвестиций существует множество критериев. В этой статье мы попытаемся все их рассмотреть.

Виды инвестиций, в зависимости от объекта инвестирования

По роду объекта инвестирования рассматривают инвестиции реальные (прямые) и финансовые (портфельные).

К реальным инвестициям относится инвестирование в реальные материальные и нематериальные активы, к которым можно причислить основной и оборотный капитал или интеллектуальную собственность. В большинстве случаев – это долгосрочное инвестирование в создание основных фондов.

Реальные инвестиции, в свою очередь, разделяются на несколько видов:

- Инвестиции в расширение собственного производства, которые направлены на увеличение объемов производства предприятия уже существующего. В некоторых случаях такие инвестиции называют экстенсивными.

- Инвестиции, направленные на повышение эффективности собственного производства, цель которых, как правило, — снижение затрат посредством замены оборудования, передислокации мощностей производства, модернизации основных фондов.

- Инвестиции, направленные на создание нового производства или реконструкцию уже существующего. В этом случае инвестирование осуществляется тогда, когда планируется расширение рынка сбыта или выпуск новой продукции.

- Инвестиции в несобственное производство. Здесь подразумевается участие в инвестиционных проектах либо выполнение каких-либо заказов (государственных в том числе).

- Инвестиции, направленные на удовлетворение требований государственных органов правления (на соблюдение стандартов экономики, безопасности и других условий).

К финансовому (портфельному) инвестированию относятся все виды инвестиций, которые направлены на непосредственное получение дохода. В этом случае объектами инвестирования выступают: валюта, акции, драгоценные металлы, облигации и другие ценные бумаги. Такой вид инвестирования, как правило, приносит прибыль из двух источников: регулярной выплаты дивидендов и дохода от увеличения первоначальной стоимости объектов инвестирования, получаемого при их реализации.

Как для частных лиц, так и для представителей бизнеса, в настоящий момент наибольший интерес представляет финансовое инвестирование в валютный рынок Форекс (в особенности ПАММ-инвестиции), ценные бумаги, ПИФы (паевые инвестиционные фонды), акции развивающихся предприятий, стартапы и иные подобные проекты.

И каждый инвестор задумывается на предмет того, выбрать один вид инвестиций или создать инвестиционный портфель, в который будут входить несколько видов инвестиций, относящихся к абсолютно разным сферам экономики и отраслям. Как правило, разумные инвесторы, выбирают вариант с инвестиционным портфелем. Отсюда и второе название финансовых инвестиций – портфельные.

Инвестиции по характеру участия в инвестировании

По характеру участие в инвестировании различают следующие виды инвестиций:

- Прямые инвестиции, когда непосредственно инвестор принимает участие в отборе объектов инвестирования. Также под прямыми инвестициями может подразумеваться инвестирование в уставной капитал хозяйствующего субъекта, с целью извлечения дохода и получения прав на участие в управлении объектом инвестирования.

- Косвенные инвестиции – когда объекты инвестирования определяет не сам владелец инвестируемого капитала, а различные инвестиционные фонды, консультанты, компании, паевые фонды и другие финансовые учреждения.

Классификация инвестиций в зависимости от сроков

По срокам инвестирования предусмотрено разделение инвестиций на:

- Краткосрочные инвестиции – средства инвестируются на срок не более одного года.

- Среднесрочные инвестиции – срок инвестирования от одного до пяти лет.

- Долгосрочные инвестиции – инвестирование средств на срок более пяти лет.

Виды инвестиций в зависимости от доходности инвестирования

В зависимости от доходности инвестиции делятся на:

- Высокодоходные инвестиции, которые отличаются высоким уровнем дохода, существенно превышающим средний показатель доходности на инвестиционном рынке.

- Среднедоходные инвестиции, чистая инвестиционная прибыль по которым приблизительно равна средней доходности на инвестиционном рынке.

- Низкодоходные инвестиции, доходность по которым меньше, нежели средняя норма прибыли на рынке.

- Бездоходные инвестиции, которые осуществляются не с целью получения прибыли, которой собственно по этих видах вложений не имеется. Такое инвестирование в основном преследует цели получения социального, экологического или любого другого внеэкономического эффекта.

Классификация инвестиций в зависимости от уровня инвестиционного риска

В зависимости и от степени возможных рисков инвестиции подразделяются на:

- Безрисковые инвестиции. При таком варианте инвестирования реальный риск потери капитала или дохода отсутствует, и инвестор имеет стопроцентную гарантию получения прибыли от инвестиций.

- Низкорисковые инвестиции, риск в которых ниже, нежели уровень среднего риска на инвестиционном рынке.

- Среднерисковые инвестиции – когда уровень риска приближен к среднему значению риска на инвестиционном рынке.

- Высокорисковые инвестиции – отличается степенью риска, которая во много крат превосходит среднее значение. К этому виду инвестиций относят также инвестиции спекулятивные – когда инвестирование происходит в самые рисковые проекты с целью получения максимального дохода.

Классификация инвестиций по уровню ликвидности

Степень ликвидности инвестиций может быть абсолютно различной, поэтому и существует разделение на:

- Высоколиквидные инвестиции. К таким инвестициям относятся те инструменты инвестирования, которые могут в короткие сроки быть конвертируемы в деньги без весомой потери их рыночной стоимости.

- Среднеликвидные инвестиции. Сюда относится инвестирование в те объекты, которые можно конвертировать в деньги в срок от месяца до шести месяцев, без весомой потери их рыночной стоимости.

- Низколиквидные инвестиции. Инструменты инвестирования, которые возможно конвертировать в денежный эквивалент минимум за полгода. Инвестирование такого рода, как правило, осуществляется в акции малоизвестных компаний, незавершенные инвестиционные проекты или в проекты, которые были реализованы по устаревшим технологиям.

- Неликвидные инвестиции. Инвестиции, которые относятся к такому типу, не могут быть реализованы самостоятельно и конвертируются в денежный эквивалент только в составе целостного имущественного комплекса.

Классификация инвестиций по характеру их использования

По характеру использования капитала инвестиции разделяют на:

- Первичные инвестиции, которые подразумевают использование капитала, вновь сформированного для инвестиционных целей, который может быть создан как за счет заемных средств, так и за счет собственных.

- Реинвестиции – повторное инвестирование капитала, который сформировался за счет прибыли, полученной от первичных инвестиций.

- Дезинвестиции – изъятие капитала, который был инвестирован ранее, из инвестиционного оборота без последующего его использования в инвестиционных целях.

Классификация инвестиций в зависимости от форм собственности

Если брать за основу формы собственности, то можно выделить следующие виды инвестиций:

- Частные инвестиции – вложения, которые осуществляются частными лицами или компаниями.

- Государственные инвестиции, которые осуществляются местными и центральными органами власти, унитарными предприятиями за счет заемных и бюджетных средств, или за счет мобилизации собственных источников.

- Смешанные инвестиции – когда в процессе инвестирования участвует несколько различных инвесторов, компаний и учреждений, юридических и физических лиц и местных органов власти, инвестиционных фондов.

- Иностранные инвестиции, которые осуществляются иностранными физическими или юридическими лицами, государствами.

- Совместные инвестиции, в которых участвуют субъекты нескольких государств.

Инвестиции в зависимости от инвестиционной территории

Территориально инвестиции подразделяются на:

- Внутренние инвестиции. Речь идет об инвестирование капитала в те объекты, которые расположены в границах того или иного региона (страны).

- Внешние инвестиции. Инвестирование капитала в объекты, которые расположены за границей.

Классификация инвестиций в зависимости от принципа учета средств

- Валовые инвестиции. Подразумевается общий объем инвестируемого капитала во вновь созданное предприятие, приобретение средств или предметов труда, интеллектуальные ценности.

- Чистые инвестиции – общая сумма валовых инвестиций, из которой вычтены амортизационные отчисления.

Виды инвестиций в зависимости от объектов инвестирования средств

- Инвестиции в физические активы. Под таким видом инвестиций подразумевается инвестирование капитала в развитие потенциала предприятия или целой отрасли. Это инвестирование является основой для формирования производственного потенциала региона, страны, отрасли или предприятия. Инвестиции в физические активы – один из ключевых факторов определяющих экономическую эффективность производства.

- Инвестиции в нематериальные активы. Под этим видом инвестиций подразумевается инвестирование капитала в объекты, не являющиеся материально-вещественными ценностями, которые не предназначены для продажи и используются в производстве более года. К этому виду инвестиций можно отнести: права на пользование земельными участками, авторские права, лицензии, патенты, организационные расходы, товарные знаки.

- Инновационные инвестиции. К этому виду относится инвестирование капитала в объекты научно-технического прогресса, в обучающие программы и программы повышения квалификации сотрудников.

- Начальные инвестиции, которые называют еще нетто-инвестициями, заключаются в инвестировании капитала, которое осуществляется при покупке или основании нового предприятия.

- Брутто-инвестиции, которые являют собой реинвестиции плюс нетто-инвестиции. Говоря другими словами – это связывание вновь освобождающихся инвестиционных ресурсов посредством направления их на изготовление или приобретение новых средств производства для поддержания целостности основных фондов предприятия.

Кроме перечисленных выше видов инвестиций, можно также выделить такой их вид, как аннуитет. Под аннуитетом подразумевается инвестирование средств, которое приносит инвестору определенную прибыль через регулярные промежутки времени. Как правило, аннуитетом называют вклады в пенсионные и страховые фонды.

Инвестиционные решения по приобретению финансовых активов в последнее время стали невероятно популярны. Одновременно спектр этих решений настолько расширился и стал разнообразнее, что в нем четко выделились отдельные направления:

- Инвестиции, которые направлены на образование так называемых альянсов (финансовых групп, многонациональных синдикатов, консорциумов);

- Инвестиции, которые направлены на поглощение крупных предприятий. Целью такого инвестирования является диверсификация, выход на новые источники финансовых ресурсов и на новые рынки;

- Инвестиции, которые нацелены на сложные финансовые инструменты (наряду с финансовым лизингом или возвратный, например).

Ко всему изложенному выше следует добавить небольшое уточнение: такие понятия как инвестирование и финансирование, хоть они и взаимосвязаны между собой, термины далеко не идентичные. Хотя многие эти понятия путают. Если под финансированием подразумевается формирование и предоставление финансовых ресурсов, которые направлены на создание имущества, то под инвестированием следует понимать их использование и преобразование в капитал.

Кроме того, не стоит путать такие два понятия, как «капитальные вложения» и инвестиции. Потому что под капитальными вложениями, как правило, подразумевается создание новых основных фондов (сооружений, транспорта, оборудования и т.д.) и восстановление старых. А что касается инвестиций, то это понятие более широкое и кроме вышеперечисленных вложений средств, включает в себя также инвестирование в оборотные активы, интеллектуальную собственность, финансовые инструменты. Из чего следует вывод, что капитальные вложения – это не что иное, как составная часть инвестиций.

Прямые инвестиции

Инвестиции принято делить на две общие группы: прямые и портфельные. Последние предусматривают вложение капитала в ценные бумаги, чтобы по итогу получить определенный заработок. Один из нюансов — инвестор не сможет контролировать предприятие и зачастую заинтересован в получении дохода, причем как можно скорее. Теперь разберемся с тем, что такое прямые инвестиции.

Понятие подразумевает вклад при условии, что инвестор получает долю в компании от 10%. Это вложение в уставной капитал предприятия с целью участия в его управлении. Инвестиции являются прямыми только в том случае, если инвестор играет роль в управлении конкретным предприятием.

Еще одно из условий — акции компании не могут котироваться на фондовой бирже. Этот способ заработка обязательно предполагает тест или хотя бы предварительное изучение ниши. Ведь такие вложения иногда довольно рискованные. Например, прямые инвестиции могут предполагать предоставление займа местной компании, которая только развивается.

Итак, мы разобрались, что понимается под прямыми инвестициями, теперь рассмотрим, кто такой прямой инвестор и основные виды таких вложений.

Что такое прямое инвестирование и кто такой прямой инвестор

Прямое инвестирование — это покупка акций компании и участие в ее управлении. А прямой инвестор — это лицо, которое получает доход за счет таких вложений. Особенность таких инвестиций заключается в долгосрочном характере, а также возможности влиять на развитие предприятия.

Компании, которые получают прямые инвестиции соответствуют ряду критериев:

- Имеют потенциал роста. Иначе не будет никакой перспективы вкладывать в их развитие.

- Относятся к инновационной и перспективной отрасли. Хорошо, когда продукт или услуга будут оригинальными, поскольку аналогов на рынке еще нет и конкуренция будет небольшая.

- Имеют бизнес-план с детальным описанием всех действий и целей.

Инвестор может вкладывать в компанию только в том случае, если у всех участников сделки сходятся взгляды на ее развитие. Каждый должен быть заинтересован в повышении стоимости предприятия, иначе получится, что один работает, второй — просто получает пассивный доход.

Структура и виды инвестиций, прямые инвестиции и их значение

В зависимости от определенных факторов, различаются виды инвестиций по условиям возникновения и по сроку действия.

По условиям возникновения:

- Исходящие — инвестор вкладывает в зарубежные предприятия. Страны, в которых исходящих инвестиций больше входящих, называют донорами. Например, это США, Канада, Китай.

- Входящие — зарубежные инвесторы вкладывают в компанию. Зачастую такие вложения присутствуют в перспективных странах, которые могут гарантировать стабильную экономику и, соответственно, сохранность денег.

По сроку действия:

- Краткосрочные: от 3 месяцев до 2 лет. Обычно это касается стартапов или особо перспективных проектов, которые могут в ближайшем будущем гарантировать хороший доход.

- Среднесрочные: от 2 до 5 лет. Это золотая середина для инвесторов. За такое время можно получить хорошую прибыль практически с любого проекта.

- Долгосрочные: от 5 лет. Чаще такие вложения выбирают крупные инвесторы, которые готовы вложить и ждать.

Чем выше количество входящих инвестиций, тем быстрее развивается экономика страны. Инвесторы чаще всего отдают предпочтение среднесрочным и долгосрочным вложениям.

Структура инвестиций

Активизация инвестиционной деятельности — важный инструмент для развития экономики.

Структура инвестиций — это состав вложений по видам и направлению использования. Различают 3 основных вида:

- Потребительские — товары, которыми человек может пользоваться длительное время.

- Капитальные — вклады, необходимые для проведения строительных, реконструктивных работ.

- Финансовые — покупка активов в финансовом эквиваленте. Например, акции, вклады в банк под проценты.

В России структура инвестиций и их динамика за последние 10 лет неоднозначны. Наибольший объем прямых вложений наблюдался в 2008 году — 74 млрд. Далее произошел резкий спад, но как показывает практика 2017 года, ожидается прирост инвестиций. Большая часть вложений приходится на оптовую и розничную торговлю, финансы и добычу полезных ископаемых. Стали менее популярны металлургическая сфера, здравоохранение, образовательные исследования.

Итак, к прямым инвестициям относятся строительные работы, расширение или запуск новых линий производства, покупка активов, продуктов и компаний с перспективой роста.

Прямые инвестиции в акции, бизнес, строительство и другие примеры

Прямые инвестиции осуществляются в форме:

- покупки пакета акций иностранным инвестором;

- реинвестирования прибыли: полученный доход используется для развития бизнеса;

- кредита внутри компании.

Рассмотрим основные примеры таких вложений.

Прямые инвестиции в акции могут принести большую прибыль, значительно превышающую другие вложения. Начинать получать доход можно с небольших вложений, например, купить одну акцию предприятия. В данном случае можно выбрать один из двух способов получения дохода:

- пассивный: купили и ждем выплаты дивидендов;

- активный: способствовать росту цены для получения большей прибыли.

Среди недостатков — в долгосрочной перспективе доход нестабильный, высокие риски из-за вероятности банкротства любого предприятия, подходят для опытных инвесторов или придется оплачивать услуги брокера.

Прямые инвестиции в строительство — более рентабельный способ, чем, к примеру, покупка готового объекта. Недвижимость гарантирует хорошие перспективы, так как имеет стабильный спрос. Инвестору предлагается широкий выбор объектов для вложений.

Прямые финансовые инвестиции в бизнес — наиболее распространенный тип вложений. С одной стороны, предприятие получает нужные средства для развития, с другой — инвестор участвует в развитии компании и получает за это доход, равный его доле.

От чего в прямой пропорции зависит объем инвестиций

Объем инвестиций в прямой пропорции зависит от:

- изменения удельного веса сбережений;

- рентабельности.

Кроме этого, размеры инвестиций зависят от уровня цен, издержек производства, политической обстановки в государстве.

Реальные прямые инвестиции

Прямые инвестиции — это реальные инвестиции в:

- Недвижимость или землю. Можно сдавать ее в аренду или перепродать после повышения стоимости.

- Права на интеллектуальную собственность, которая в краткосрочной и долгосрочной перспективе может принести доход.

- Любое предприятие или компанию, которая занимается предоставлением оригинальных продуктов и услуг.

Такие вложения не обесцениваются так, как это делает национальная валюта. Стоимость объекта может очень редко подниматься или снижаться. Соответственно, такой способ инвестиций является наиболее стабильным.

Источники финансирования, становление рынка и прямые результаты инвестиций

Источники финансирования прямых инвестиций зависят от условий деятельности компании, динамики ее развития. Это могут быть:

- собственные средства или резервы внутри предприятия (если это юридическое лицо);

- заемные деньги;

- привлечение прибыли от выпуска ценных бумаг, паевых взносов;

- внебюджетные фонды;

- иностранные инвесторы.

Тесно связаны источники инвестиций с финансово-кредитными отношениями, возникающими между другими участниками этого процесса. Еще одним не менее важным источником является прибыль от основной деятельности. Использование иностранных вкладов способствует развитию международных экономических связей.

Становление рынка прямых инвестиций больше всего отразилось на развитии свободной торговли, конкуренции и стабильности в экономике. При таких условиях вложения помогают странам получить все выгоды мировой экономической интеграции.

К тому же, в компанию инвестируются не только финансы, но и знания, опыт, связи инвестора, ведь он имеет долю предприятия и способствует его развитию. Прямые результаты таких вложений — развитие экономики страны, увеличение занятости, снижение социальных проблем. Также происходит стимулирование развития передовых отраслей и международных товарных потоков.

Как стать инвестором

Инвестором может стать частное или юридическое лицо, группа лиц или предприятие. Прямые инвестиции — рискованные вложения, но в то же время они могут принести максимальный доход. Поэтому новичку не рекомендуется применять их, а опытным инвесторам лучше воспользоваться услугами ФПИ (фонды прямых инвестиций).

Принцип работы таких организаций в том, что они собирают определенный капитал от группы лиц и самостоятельно вкладывают его в перспективные компании, участвуют в их развитии и затем распределяют прибыль между всеми дольщиками.

- подобрать рентабельный проект;

- оформить необходимые соглашения;

- способствовать тому, чтобы сделка была максимально эффективной.

Некоторые отдельные объединения сотрудничают только с определенной нишей. Сейчас популярны IT-технологии и недвижимость.

Есть еще одна категория инвесторов: бизнес-ангелы — частное лицо или небольшая группа лиц, которые являются профессионалами в этой области. Зачастую у них есть крупные накопления, которые они могут инвестировать в хороший проект и получить соответствующую прибыль.

Следует понимать, что вложить в любой понравившийся проект не получится. Вернее, получится, но эффекта от этого мало. Предварительно необходимо оценить его и просчитать все условия, в том числе и риски.

Итак, прямые инвестиции — это вложения в капитал с последующим получением прибыли. Их отличие в том, что инвестор участвует в деятельности компании и способствует ее развитию. Различают исходящие и входящие вложения, а также краткосрочные, среднесрочные и долгосрочные. Стабильней всего на практике оказываются последние два вида. Прямые инвестиции осуществляются в разных формах, например, это может быть покупка акций или выдача кредита внутри компании.

Источники: http://bankspravka.ru/bankovskiy-slovar/pryamyie-investitsii.html, http://pamm-capital.com/vidy-investicij-i-ix-klassifikaciya/, http://delen.ru/investicii/prjamye-investicii.html