мировая экономика

Как выбрать наиболее выгодный способ инвестирования личных средств

Наиболее доступный способ инвестиций, которым обычно пользуются частные лица – это депозит в банке. Сегодня рынок предлагает широкий выбор банковских продуктов такого вида с различными условиями: процентами, сроками, видом валюты и т. п.

Чтобы сохранить и приумножить личные денежные средства, их необходимо инвестировать каким-либо способом. Если деньги сберегать на полке в шкафу, инфляция неминуемо приведет к потере части их стоимости. Инвестирование предполагает такой способ вложения капитала, при котором он принесет прибыль.

Наиболее доступный способ инвестиций, которым обычно пользуются частные лица – это депозит в банке. Сегодня рынок предлагает широкий выбор банковских продуктов такого вида с различными условиями: процентами, сроками, видом валюты и т. п. В случае инвестирования путем размещения денежных средств на банковском депозите вкладчик гарантирован от их утраты. Он точно знает сумму дохода, которую получит по окончании срока договора. Однако процент по депозиту довольно низкий. Прибыль за счет него мала, а иногда она может полностью нивелироваться за счет инфляции.

Более прибыльными могут стать вложения в паевые фонды. При этом большая группа вкладчиков объединяет свои денежные ресурсы и доверяет их использование финансовой компании. Она имеет возможность вложить их на определенный срок в прибыльный проект. Например, приобрести активы, цена на которые упала, а затем продать при ее росте. Подученный доход будет распределен между участниками пропорционально паям. Доходность такого инвестирования зависит от надежности и компетентности компании, которая распоряжается паевым фондом.

Оба описанных выше способа инвестиций не требуют от инвестора специальных знаний и каких-либо действий. Более трудозатратным, но и максимально эффективным инвестированием является самостоятельный трейдинг, когда инвестор сам участвует в торгах. Один из доступных для него инструментов – Форекс-торговля валютными парами. Прибыль получают за счет спекуляции при колебаниях валютного курса. Чтобы предвидеть его тренд необходимо следить за ситуацией в экономике и политике отдельных стран, уметь анализировать информацию и оценивать ее влияние на глобальный рынок. При торговле валютными парами трейдер покупает валюту во время снижения курса в надежде на его рост в дальнейшем. В случае ошибочного прогноза он не получит прибыли и может понести убыток за счет разницы в цене.

Одним из наиболее доходных инструментов инвестирования являются бинарные опционы. При этом инвестор не приобретает сам актив, а покупает ставку с условием по изменению его цены. Прибыль, которая будет получена при выполнении опциона, заранее известна. Она может составлять более 70% от вложенных в его покупку средств. Если его условие не выполнено в срок окончания, трейдер теряет вложенные средства. Чтобы прибыльно инвестировать в бинарные опционы, необходимо хорошо ориентироваться в рынке, постоянно следить за мировыми событиями, уметь анализировать и быть психологически устойчивым. Следовательно, возможно комфортное, но малоприбыльное инвестирование или упорный труд с возможностью получать высокий доход от инвестиций.

Как выбрать наиболее выгодную инвестицию

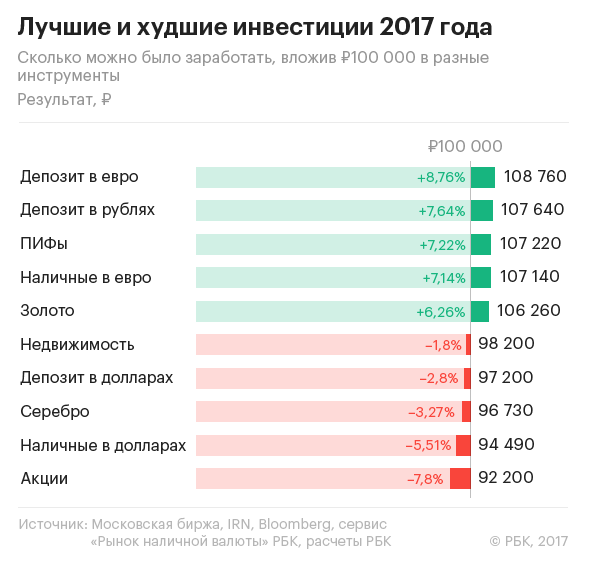

В течение года РБК рассчитывает доходность десяти способов инвестирования средств. Для расчетов мы берем сумму 100 тыс. руб. и оцениваем, сколько можно заработать, вложив эти деньги в наиболее популярные объекты инвестиций. По итогам года положительную динамику показали пять инструментов, остальные пять — отрицательную. Самым доходным активом стали депозиты в евро. Наименьшую доходность продемонстрировали акции. В следующем году ситуация может поменяться.

На инвестициях в паевые фонды (в выборку РБК входят десять крупнейших по объему активов открытых ПИФов) за год можно было заработать в среднем 7,22% от суммы вложений. Положительную динамику показали фонды облигаций (их доходность составила 7,69–13,7%) и фонды акций (с доходностью 2,95–6,07%). Убыточным по итогам 2017 года оказался только один фонд из выборки — ПИФ «Сбербанк — Еврооблигации»: за 12 месяцев его пай подешевел на 0,44%. Самым доходным оказался фонд облигаций «Резервный» (+13,7%).

«Последние два года облигационный рынок был золотым дном: на фоне снижения ключевой ставки Банка России и стабильного рубля цены облигаций увеличивались. В будущем году ЦБ планирует и дальше снижать ставку, что приведет к росту цены облигаций. Поэтому ПИФы облигаций останутся прибыльными», — говорит аналитик «Открытие Брокер» Андрей Кочетков.

В то же время рост цен облигаций в 2018 году может быть скромнее, поскольку ожидаемое снижение ключевой ставки, по мнению экспертов, будет происходить более низкими темпами, чем в 2017 году, — примерно на 0,75 п.п. за год. Напомним, что за 2017 год ключевая ставка снизилась с 10% в начале года до 7,75% в декабре, то есть на 2,25 п.п. «В будущем году пайщики ПИФов облигаций могут рассчитывать на реальную доходность максимум в 10%», — считает руководитель аналитического департамента УК «БКС» Никита Емельянов.

Отрицательная доходность ПИФов еврооблигаций (номинированы в долларах) объясняется негативной динамикой курса американской валюты, которая «съела» доходность еврооблигаций, говорит директор по инвестициям «Универ Капитал» Дмитрий Александров. Именно поэтому российские инвесторы, вложившиеся в долговые бумаги иностранных эмитентов, не получили прибыли.

Покупка евро в начале года при его продаже в конце года принесла бы инвестору доходность 7,1%. По данным сервиса РБК «Рынок наличной валюты», в начале года приобрести евро можно было по курсу примерно 64,3 руб., а продать в конце года по 68,8 руб.

А вот доллар в отличие от евро по итогам года подешевел, и его покупка стала бы для инвестора убыточной. В начале года приобрести американскую валюту можно было бы по курсу около 61,4 руб. за доллар, то время как в конце года ее удалось бы продать только за 57,9 руб. Таким образом, инвестор потерял бы в разнице курса 5,5% своих вложений.

«Евро стартовал с низкой базы из-за опасений по поводу целостности экономики еврозоны и ситуации в связи с Brexit, который мог вызвать в Европе эффект домино. Однако европейцы сумели в течение года преодолеть проблемы как в политическом, так и в экономическом плане. В экономике рост за год составил почти 2,5%. Это снизило опасения инвесторов и вывело евро на более высокий уровень», — объясняет главный экономист Евразийского банка развития Ярослав Лисоволик.

Позиции же доллара оказались несколько более слабыми, чем предполагали на рынке, говорит Лисоволик. «Ожидания относительно более жесткой риторики ФРС не реализовались, рынок вполне спокойно воспринял повышение ставок. На это наложилась неопределенная ситуация относительно экономической политики новой администрации президента, поэтому позиции доллара ослабли», — заключает эксперт.

П о мнению главного экономиста Альфа-банка Наталии Орловой, евро в следующем году уже не сможет показать высокой доходности. «Укрепление евро в этом году было связано с раскладом сил на мировых валютных рынках. И я считаю, что евро свой потенциал укрепления уже исчерпал», — говорит эксперт.

В следующем году курс доллара к рублю до февраля, на который намечено принятие решения по новому пакету санкций США против России, может находиться в районе 57–58 руб., считает аналитик ГК «Финам» Сергей Дроздов. «Если санкции вводиться не будут, то доллар, по моему мнению, выше отметки 61 руб. подниматься в течение года не станет. В случае же принятия жесткого пакета санкций можно ожидать кратковременного скачка курса до 63–65 руб. за доллар», — считает аналитик. Курс евро к рублю при этом, по мнению Дроздова, будет находиться в диапазоне от 67 руб. до 71–72 руб.

Самыми выгодными в 2017 году оказались депозиты в евро (в рублевом выражении) и в рублях — 7,64 и 8,76% соответственно.

Доходность рублевых вкладов зависит от значения ключевой ставки, которая за год снизилась на 2,25 п.п. — с 10% в начале года до 7,75% в конце. По мнению управляющего директора Национального рейтингового агентства Павла Самиева, ставки по годовым рублевым депозитам продолжат снижение в 2018 году. «В декабре произошло существенное понижение ключевой ставки на 0,5 п.п., и не все банки успели подкорректировать свои значения. К тому же сейчас действуют традиционные предновогодние вклады, ставки по которым чуть выше средних по рынку, и предложение этих новогодних вкладов прекратится в январе. Поэтому ставки по депозитам упадут», — объясняет эксперт. Он ждет снижения рублевых ставок на величину до 1 п.п. по итогам первого квартала. В дальнейшем судьба ставок по вкладам будет также определяться динамикой ключевой ставки.

В случае с валютными депозитами результаты инвестиций объясняются в большей степени динамикой валютного курса, чем предлагаемыми ставками по вкладам. Так, годовые депозиты в евро при перерасчете в рубли (РБК рассчитывает рублевую доходность всех инструментов) принесли бы инвестору 8,76%, в то время как средняя ставка по ним в декабре 2016 года, по данным РБК, составляла всего 0,4% годовых. Основную часть доходности депозитов в евро обеспечил рост курса европейской валюты с 63,8 до 69,1 руб. за евро (по курсу Банка России).

Депозиты в долларах из-за падения этой валюты по отношению к рублю с 60,65 до 58,3 руб. оказались плохой инвестицией. Положив деньги на долларовый депозит в декабре 2016 года при средней ставке 1,1%, инвестор в рублевом выражении потерял бы 2,8%.

По мнению Самиева, ставки по валютным депозитам останутся прежними, а доходность по ним будет зависеть от динамики курса рубля.

Фьючерсы на золото, которые котируются в долларах, за 12 месяцев выросли на 10%, до $1279 за тройскую унцию. Серебро в долларах подорожало на 0,6% (с $16,36 до $16,46 за унцию). Но с учетом курсовой переоценки российский инвестор, вложившийся в золото, мог бы заработать 6,26% в рублях, а серебро принесло бы потери в 3,3%.

В будущем году инвестиции в золото могут быть не столь привлекательными, считает независимый портфельный управляющий Алексей Белкин. Ключевое влияние на замедление роста золота окажет ужесточение монетарной политики ФРС США (повышение ключевой ставки): доллар будет либо расти, либо оставаться стабильным. «Для золота, которое находится в обратной зависимости от американской валюты, это будет означать сохранение цен около нынешних уровней или небольшое снижение», — говорит Белкин.

До начала марта золото будет по инерции еще расти и может достигнуть отметки $1350 за унцию, считает аналитик. Но уже в марте этот рост сойдет на нет. «Если же ФРС продолжит повышать ставку, а доллар расти, то цена золота в течение года может опуститься даже до $1100», — говорит эксперт.

Динамика цены серебра обычно близка к динамике золота, отмечает эксперт. Поэтому стоимость драгметалла, скорее всего, также сохранится примерно на нынешних уровнях либо немного снизится.

По итогам года инвестиции в жилую недвижимость в Москве оказались убыточными. Недвижимость в столице подешевела за год в среднем на 1,8%. По данным irn.ru, в конце ноября средняя стоимость 1 кв. м составляла 166 тыс. руб. против 169 тыс. руб. на начало года.

Падение цен связано в первую очередь со снижением спроса на недвижимость как на инвестиции, считает заместитель директора Института налогового менеджмента и экономики недвижимости ВШЭ Татьяна Школьная. «Доходы населения уменьшаются. Квартиры сейчас покупают потому, что они нужны для проживания, а не для инвестирования», — объясняет специалист. По ее словам, те, кто решает инвестировать свои средства, предпочитают относить их на банковский депозит, который приносит стабильную и большую доходность, чем покупка жилплощади.

В следующем году, по мнению экспертов, вложения в недвижимость не станут более привлекательными для инвесторов. «Даже если будут снижаться ставки по банковским депозитам, это не изменит значительно ситуацию с инвестициями в жилье с точки зрения ее привлекательности», — считает Татьяна Школьная. По мнению исполнительного директора Института экономики города Татьяны Полиди, цены на квартиры могут начать восстанавливаться только во втором полугодии и лишь при условии улучшения макроэкономической ситуации. «Если хотя бы полгода будет стабильная макроэкономическая ситуация, начнут увеличиваться доходы, а проценты по ипотеке станут еще ниже, то где-нибудь во втором полугодии можно было бы ожидать, что рынок жилья активизируется», — говорит Полиди.

Наименее выгодной долгосрочной инвестицией в этом году стали вложения в российский фондовый рынок: индекс МосБиржи (бывший ММВБ) упал на 7,8%.

По словам старшего аналитика ИК «Фридом Финанс» Богдана Зварича, такая динамика рынка в первую очередь связана с неоправдавшимися ожиданиями относительно смягчения санкционного режима после избрания президентом США Дональда Трампа. «Более того, ожидается ужесточение санкций», — отмечает он. По мнению эксперта, падение могло быть более существенным, однако сохранение высокой стоимости нефти сдерживало российский фондовый рынок от глубокой просадки: с начала года фьючерсы на нефть Brent подорожали на 14%.

Неоправдавшиеся ожидания, связанные с улучшением политической конъюнктуры, управляющий УК «КапиталЪ» Дмитрий Постоленко также считает главной причиной падения рынка. Постоленко ожидает, что индекс МосБиржи вырастет к концу 2018 году на 10–15%.

Зварич полагает, что индекс МосБиржи на конец 2018 года составит 2,1–2,5 тыс. пунктов (сейчас индекс находится около 2,1 тыс. пунктов). По мнению эксперта, высокие значения стоимости нефти перекроют риски, связанные с санкциями в отношении России. По его прогнозам, баррель нефти марки Brent будет на протяжении всего года находиться в рамках коридора $55–60 за баррель. «Из внутренних факторов ожидается рост экономики в целом в финансовом секторе на фоне уменьшения стоимости фондирования. А рост доходов населения простимулирует рынок ретейла» — говорит эксперт.

13 самых выгодных способов вложения денег

Вопрос стар, как мир. Идеально устроенным в жизни человек себя чувствует только тогда, когда снимает приличные суммы с банковской карточки, ничего для этого не делая. Получать прибыль от того, что заработано раньше, и обеспечивать таким образом себе настоящее и будущее – признак человека с неплохой головой.

Не нужно рассматривать выводы, сделанные в статье, как руководство к действию – то, что оказалось доходным для автора, может не подойти вам. Выбирайте способы заработка сами, тогда и лавры, и шипы с полным правом можете считать только своими. Однако сначала полезно будет остановиться на том, как заработать сегодня на заработанном вчера.

Давайте посмотрим, какие способы получения дохода от вложенных денег существуют, и попробуем определить самый доходный из них.

Банковские депозиты

Нет ничего проще. Вы передаете свои деньги в банк и получаете определенный процент от суммы вклада. Банк зарабатывает, используя ваши деньги.

Простой пример. Вы положили на депозит определенную сумму под 10% годовых. Через год получаете свои деньги и 10% сверху (которые можно получать частями ежемесячно). Кредитная ставка в этом банке 20%. Таким образом, человек, которому передадут в кредит ваши деньги, заплатит банку за них 20% от суммы кредита, и банк на посредничестве заработает 10%.

Схема простая, понятная, прогнозируемая и наиболее надежная. Другие финансовые инструменты такой предсказуемостью похвастаться не могут. Тем более что вклады свыше 700 тыс. рублей страхуются государством и гарантированно возвращаются вкладчику, независимо от финансового состояния банка. Сумму свыше 700 тысяч можно разбить на несколько вкладов, обезопасив себя от потери денег в случае банкротства банка.

Рассчитать доход легко на кредитном калькуляторе банковской странички в интернете. При высокой надежности банковского депозита выгодным его не позволяет считать низкая доходность. Способ хорош для первоначального накопления с последующим вложением в более доходные области, а также в качестве денежной «подушки безопасности».

Инновационный инструмент, позволяющий зарабатывать, не участвуя непосредственно в торговле. Деньги доверяются управляющему (трейдеру) и помещаются на специальный счет, который содержит также собственный капитал трейдера (см. «Что такое ПАММ-счет: определение и принцип работы»).

Таким образом, трейдер рискует вместе с инвесторами. Прибыли и убытки автоматически распределяются в конце торгового периода между управляющим ПАММ-счета и инвесторами согласно оферте – публичному договору, в котором изложены условия. Участие инвестора, таким образом, ограничивается выбором управляющего и вложением денег в его ПАММ-счет (см. «Рейтинг ПАММ-счетов»).

Удобство ПАММ-счетов в том, что для инвестиций не нужно обладать специальными знаниями и минимальный начальный порог вложений. Недостатки – полное доверение собственных денег стороннему лицу и невозможность влиять на результат.

Паевые инвестиционные фонды (ПИФы)

Немного менее популярный способ вложения капиталов. ПИФы представляют собой некий финансовый аккумулятор, где собираются деньги мелких вкладчиков (пайщиков) и используются управляющими для различного рода инвестирования с целью получения прибыли. Средства эти могут вкладываться в акции, облигации, драгоценные металлы, валюту и т.д.

Средства не просто вкладывают – ими управляют. Покупаются активы, например, в момент минимальной цены с обоснованной уверенностью в том, что рост их стоимости обязателен. Для определения такой вероятности используют технический и фундаментальный анализ.

Анализируется экономическая ситуация в мире, регионе, новости экономические и политические и масса других составляющих, сложных для обывателя. Задача ПИФов – избавить человека от всех этих сложностей, получить их деньги и заработать на них себе и обывателю, которому, зарабатывая таким образом, нет необходимости отвлекаться от своей основной деятельности.

Возможно, инвестор в ПИФ через некоторое время освоит дело и начнет инвестировать самостоятельно, но это будет уже другая история. Для удачных инвестиций должен быть выбран «правильный» ПИФ. Рекомендаций по выбору предостаточно в интернете, а особо интересующимся можно порекомендовать пройти тренинг «Успешный инвестор», на котором можно будет обучиться азбуке прибыльного инвестирования.

К преимуществам ПИФ можно отнести низкий порог инвестиций, жесткий государственный контроль деятельности, профессиональное управление и отсутствие налогообложения для инвестора.

Недостатки ПИФ – более высокий риск в сравнении с инструментами фиксированной доходности, затраты на оформление и хранение сертификатов, выплаты вознаграждения управляющей компании независимо от прибыльности и некоторые другие.

Акция представляет собой ценную бумагу, свидетельствующую о доле владельца в капитале компании и дающую право ее владельцу на часть прибыли компании. О том, какими бывают акции и в чем их отличия, написано много. В сравнении с другими способами инвестирования, вложение капиталов в акции в долгосрочной перспективе наиболее прибыльно, но также максимально рискованно. Инвестирование в покупку акций заставляет постоянно отслеживать ситуацию на рынке, не допуская потерь капитала из-за снижения стоимости акций в кризисные времена.

Облигации – долговые бумаги, гарантирующие их владельцу получение с эмитента определенной денежной суммы. Предназначены для тех, кто не любит рисковать. Большая доходность по облигациям невозможна – обычно она сравнима с доходностью депозитов.

Как выгодный такой инструмент рассматриваться не может, но как способ диверсификации инвестиций вполне пригоден. Термин диверсификация означает распределение инвестиционного капитала между рискованными и надежными инструментами. Надежные (такие, как золото, депозиты, облигации) при минимальной доходности позволяют сохранить инвестированный в них капитал независимо от ситуации на рынке.

Форекс (FOReign EXchange) представляет собой рынок межбанковского валютного обмена по свободным ценам. По сути, это спекуляция различными валютами. Например, купив 100 евро за 130 долларов, через некоторое время вы продаете их за 160 долларов, заработав на этом 30 долларов.

Торгуют на Форексе валютными парами, как приведено в примере. Стоимость валют зависит от многих факторов и постоянно меняется. К примеру, финансовая нестабильность отдельных государств еврозоны (Греции, Испании, Португалии) приводит к тому, что инвесторы, опасаясь падения курса евро (эта валюта нужна для поддержки финансовых систем этих стран), избавляются от нее. Объем на бирже Форекс ее растет, стоимость по отношению к другим валютам падает. На таких колебаниях курсов и зарабатывают на Форексе.

Можно, предварительно обучившись, торговать на Форексе самостоятельно, а можно доверять свои деньги профессиональным торговцам. Способ вложения, несмотря на широкую рекламу, сомнительный. Если вы сами торгуете, у вас есть опыт, знания, стратегия, воля – это ваш метод. Но статистика неумолима: состояния на Форексе сделали единицы, а прогоревших оптимистов – миллионы. Так что, решать вам.

Накопительное страхование жизни

Или страховка на случай непредвиденных обстоятельств. От обычной страховки отличается тем, что сочетает в себе страхование здоровья и жизни с накоплением, сохранением и увеличением капитала. Обычная страховка предполагает выплату определенной суммы при наступлении страхового случая, а при накопительном страховании, если в ходе действия договора такой случай не наступил, можно получить всю накопленную сумму сразу или ежемесячные определенные выплаты до конца жизни. Естественно, такой способ вложения средств нельзя считать высокодоходным.

Общие фонды банковского управления (ОФБУ)

ОФБУ очень похожи на ПИФы, но имеют более широкие функции инвестирования. С одной стороны, это расширяет возможности увеличения доходности, с другой – увеличивает риски. Известны случаи доходности вложений в ОФБУ до 600% годовых.

Отрицательным фактором можно считать то, что, в отличие от ПИФов, ОФБУ гораздо менее контролируются государством. Иногда ОФБУ заканчивают полным крахом из-за непрофессионализма управляющих. В интернете есть достаточно информации о работе ОФБУ. Рекомендации по инвестированию в ОФБУ очень сдержанные. Инвестировать рекомендуется суммы, с которыми не очень трудно расстаться. Думаю, комментарии излишни.

В России новый и нераспространенный вид инвестирования. На нынешнем этапе этот инструмент доступен небольшой группе состоятельных инвесторов. На западном рынке хедж-фонды популярны чрезвычайно. Минимальный инвестиционный вход составляет от несколько сотен до миллиона долларов.

Отсутствие вразумительного нормативного регулирования позволяет свободно выбирать стратегии инвестиционной игры и использовать самый широкий инвестиционный инструментарий. В результате можно оказаться как со сверхприбылью, так и понести огромные убытки. Ярким примером хедж-фонда может служить знаменитый фонд Quantum, детище гения финансовой игры Джорджа Сороса, умудрившегося однажды за день получить фантастическую прибыль в миллиард долларов.

Структурные (структурированные) продукты

Представляют собой комплекс финансовых инструментов, предлагаемых обычно инвестиционными и коммерческими банками для отдельных категорий клиентов. Особую популярность структурные продукты завоевали в период кризиса, когда ситуация на рынке требовала поиска надежных способов инвестирования, которые могли бы дать доходы, большие, чем банковские депозиты.

Принцип структурного продукта прост: примерно 80-90% инвестиционного капитала размещается в банковских депозитах, а оставшиеся 10-20% вкладываются во фьючерсы и опционы. При неблагоприятном развитии событий инвестор остается «при своих», ничего не теряя, а при удачном вложении получает прибыль в 20-30%. Не очень много, но выше доходности по депозитам.

Кстати, небольшая, но стабильная доходность – признак высокого профессионализма управляющего. Гений инвестиций Уоррен Баффет зарабатывает своим клиентам 24% годовых многие годы. Цифра только на первый взгляд не впечатляет – такую постоянную доходность может обеспечить только Баффет.

Золото и другие драгоценные металлы

Для большинства богатство имеет золотой блеск. Как выгодное вложение средств золото вряд ли может рассматриваться, хоть цена на него в последнее время подскочила значительно. В периоды кризисов золото помогает сохранить сбережения. Инвесторы освобождаются в такие времена от акций, облигаций и прочих продуктов и приобретают золото. Когда кризис отпускает экономику, и появляются доходные способы вложения, растет спрос на ценные бумаги. Именно поэтому цены на золото растут в кризисные периоды, а затем чаще всего падают.

Недвижимость

Недвижимость всегда выгодна для вложений средств. Сама по себе она постоянно растет в цене и, кроме того, позволяет получать доходы от сдачи ее в аренду. Но неприятность в том, что недвижимость очень дорогая и может рассматриваться как способ инвестиций только очень состоятельными людьми. Если у вас большой капитал, то инвестиции в недвижимость могут рассматриваться как вариант.

Можно обойтись меньшими деньгами, если вложить в недвижимость на этапе строительства. В таком случае определенными частями периодически придется вносить стоимость жилья. Необходимо просчитывать конкретный вариант, если есть возможность платежей и это не отразится на уровне вашей жизни, то можно инвестировать на этапе строительства, когда стоимость квадратного метра намного ниже, чем построенного жилья.

Итак, пересмотрены основные варианты финансовых инструментов. Каждый из них имеет свои преимущества и недостатки. Очевиден принцип: чем надежнее вложения, тем меньше их доходность и наоборот.

Последний вариант, который еще не описан – собственный бизнес. От чего зависит доходность собственного бизнеса? Только от его владельца. Здесь никто не устанавливает правил и условий: фантазия, работоспособность, изобретательность являются залогом успеха бизнесмена. Конечно, есть различные внешние обстоятельства, влияющие на бизнес, но они некритичны и все находится в руках владельца.

Нередко правильно выбранное дело приносит не менее 100% годовых. Кроме этого, вы становитесь творцом и участником увлекательного процесса, в котором почти все зависит только от вас. Вместе со своим делом меняется и человек: вы становитесь сильнее, увереннее в себе, в общем, растете как личность.

Кроме того, у вас остаются возможности инвестиций заработанного в различные инструменты для получения дополнительного дохода. В жизни никогда нельзя в главном рассчитывать на кого-либо. Хозяином вашей жизни можете стать только вы сами, более никто. Я свой выбор сделала: лучшее вложение – собственное дело. Присоединяйтесь, и желаю вам удачи!

Источники: http://www.ereport.ru/articles/finance/kak-vybrat-naiboljeje-vygodnyj-sposob-invjestirovanija-lichnykh-srjedstv.htm, http://www.rbc.ru/money/27/12/2017/5a4209359a7947d3ee0eda71, http://bbf.ru/magazine/10/6144/